O que são finanças corporativas, qual a importância e como planejar em 5 passos simples

Finanças corporativas: veja como organizar, planejar e tomar decisões estratégicas para aumentar o valor e a saúde do negócio.

As finanças corporativas são fundamentais para o sucesso e a sustentabilidade de qualquer empresa. Para gestores e empreendedores, entender a dinâmica da gestão financeira é um desafio constante, especialmente quando se busca otimizar recursos, garantir a rentabilidade e tomar decisões assertivas.

Sabemos que, muitas vezes, a complexidade dessa área pode gerar inúmeras dúvidas e desafios. Pensando nisso, este artigo foi elaborado para quem busca soluções claras e práticas. Vamos explorar os conceitos essenciais das finanças corporativas e apresentar ferramentas e estratégias que podem mudar o destino do seu negócio.

Boa leitura!

O que são finanças corporativas?

Finanças corporativas são o conjunto de práticas, estratégias e processos utilizados para gerenciar os recursos financeiros de uma empresa, com o objetivo principal de maximizar o valor da organização para seus acionistas, investidores e demais stakeholders.

Essas práticas englobam desde decisões sobre como alocar recursos até a mitigação de riscos, sempre equilibrando custos, retornos e sustentabilidade no longo prazo.

O cerne das finanças corporativas é, portanto, apoiar a tomada de decisões estratégicas, garantindo que os recursos sejam utilizados de forma eficiente.

Além disso, elas são essenciais para o acompanhamento e otimização do fluxo de caixa, a elaboração de orçamentos e o monitoramento contínuo dos indicadores financeiros, assegurando não apenas a estabilidade, mas também o crescimento do negócio.

Objetivo das finanças corporativas nas empresas

O principal objetivo das finanças corporativas é garantir que as organizações alcancem uma gestão financeira eficiente, que permita:

- Maximizar o valor da empresa: tomar decisões que aumentem o valor percebido pelos acionistas e investidores. Isso inclui otimizar os retornos e diminuir os riscos, mantendo o negócio atrativo no mercado.

- Apoiar a sustentabilidade financeira: manter o equilíbrio entre receitas e despesas, evitando crises financeiras e assegurando a continuidade da corporação.

- Facilitar a tomada de decisões estratégicas: proporcionar informações precisas e análises detalhadas, permitindo que os gestores façam escolhas fundamentadas e alinhadas aos objetivos de longo prazo.

- Gerenciar recursos de forma eficaz: garantir que os valores disponíveis sejam alocados de maneira eficiente, priorizando investimentos que tragam maior retorno financeiro e estratégico.

Quais as 3 principais decisões em finanças corporativas?

As finanças corporativas envolvem três decisões chave que impactam diretamente a saúde financeira de uma empresa. São elas:

1. Decisões de investimento

Definem onde e como a organização vai aplicar seus recursos, podendo ser em novos projetos, fusões ou aquisições de ativos. Ou seja, são essenciais para o crescimento e valorização do negócio.

2. Decisões de financiamento

Escolher como a empresa vai obter os recursos necessários para suas operações, seja por capital próprio ou por alavancagem. Uma estrutura de capital bem definida ajuda a manter o financeiro bem equilibrado.

3. Decisões de distribuição de lucros

Decidir o que fazer com o lucro gerado, como reinvestir, pagar dividendos aos acionistas ou criar reservas. Isso faz parte da estratégia para garantir o sucesso a longo prazo.

A importância das finanças corporativas para os gestores

As finanças corporativas não apenas organizam o departamento financeiro, mas também desempenham um papel central no planejamento e execução de estratégias que contribuem para o crescimento e a competitividade do negócio. Confira mais detalhes abaixo.

Tomada de decisão estratégica

Diariamente gestores precisam tomar decisões que impactam o desempenho financeiro da empresa.

Desde a alocação de recursos em novos projetos até a escolha entre financiamentos, cada decisão requer uma análise cuidadosa, embasada em dados e projeções financeiras.

As finanças corporativas fornecem suporte essencial ao criar modelos e relatórios que permitem aos gestores:

- Identificar oportunidades de investimento com alto retorno (ROI);

- Avaliar riscos e seus impactos no financeiro do negócio;

- Planejar cenários futuros e definir metas alinhadas ao planejamento financeiro.

Maximização do valor da empresa

Um dos principais objetivos das finanças corporativas é garantir que todas as decisões contribuam para a maximização do valor da empresa no mercado.

Isso significa não apenas melhorar os resultados financeiros, mas também aumentar a atratividade para investidores, acionistas e possíveis parceiros estratégicos.

Ao otimizar as decisões primordiais, a organização fortalece sua posição no mercado e constrói uma base sólida para o crescimento sustentável.

Gestão de crises financeiras

Em tempos de instabilidade econômica ou situações adversas, as finanças corporativas são indispensáveis para a gestão de crises financeiras.

Elas oferecem ferramentas que permitem aos gestores identificar problemas rapidamente, desenvolver soluções eficazes e mitigar os impactos negativos na corporação.

As principais contribuições incluem:

- Diagnóstico financeiro: identificar gargalos no fluxo de caixa ou desequilíbrios no balanço patrimonial.

- Redefinição de prioridades: ajustar orçamentos e projetos para preservar a liquidez e proteger as operações essenciais.

- Gestão de riscos: criar estratégias que diminuam perdas e protejam os ativos financeiros da empresa.

Com uma abordagem proativa, os gestores conseguem transformar crises em oportunidades de aprendizado e adaptação, fortalecendo o financeiro do negócio.

Como planejar as finanças corporativas em 5 passos simples

Planejar as finanças corporativas é o pilar para garantir a saúde e o crescimento sustentável de uma empresa. Trata-se de um processo que exige análise, estratégia e a utilização de ferramentas adequadas para transformar dados em decisões eficientes.

Vamos detalhar de forma prática e aprofundada, a seguir, como aplicar cada passo com maestria.

1. Estabeleça objetivos claros e mensuráveis

O sucesso em qualquer planejamento começa pela definição de objetivos. No caso das finanças corporativas, elas precisam refletir tanto os anseios da empresa quanto às metas práticas que orientam a equipe financeira.

Como definir objetivos financeiros adequados

- Realistas e alcançáveis: criar uma meta de aumentar o ROI em 50% em três meses pode ser inviável sem mudanças estruturais significativas. Prefira algo factível, como 10% de aumento em um ano, com ajustes identificados no diagnóstico.

- Mensuráveis: objetivos vagos, como “melhorar a lucratividade”, não ajudam. Use KPIs para embasar a tomada de decisão, como o crescimento do EBITDA ou a redução de custos operacionais.

- Baseados em dados históricos: analise o desempenho dos últimos períodos. Por exemplo, se o fluxo de caixa da organização tem flutuações sazonais, planeje objetivos adaptados a essas oscilações.

Exemplos de metas com KPI

- Aumentar o ROI em 15% no próximo ano: use métricas como retorno sobre investimentos em campanhas de marketing ou projetos operacionais.

- Reduzir despesas gerais em 20%: implemente soluções tecnológicas para automatizar tarefas manuais e otimizar a estrutura de capital.

- Dica prática: use ferramentas como OKRs (Objectives and Key Results) para alinhar os objetivos financeiros aos gerais da empresa.

2. Faça um diagnóstico financeiro completo

Esse diagnóstico é uma análise financeira do estado atual das finanças corporativas, que serve como base para todas as ações futuras. Justamente por isso, é indispensável para identificar os gargalos, pontos de atenção e oportunidades de melhoria.

Elementos fundamentais para realizar um diagnóstico financeiro

- Análise do balanço patrimonial:

- Avalie a proporção entre ativos (bens e direitos) e passivos (dívidas e obrigações).

- Identifique se o capital de giro é suficiente para sustentar as operações.

- Exemplo: se os passivos circulantes superam os ativos circulantes, é hora de revisar a estrutura de capital e renegociar prazos com fornecedores.

- Avalie a proporção entre ativos (bens e direitos) e passivos (dívidas e obrigações).

- Fluxo de caixa detalhado:

- Identifique picos e quedas sazonais, como aumento de vendas em períodos específicos (ex.: volume de vendas no varejo para o Natal.).

- Utilize softwares de fluxo de caixa que automatizem a coleta e análise de dados. Conta Azul e Nibo são algumas opções populares.

- Identifique picos e quedas sazonais, como aumento de vendas em períodos específicos (ex.: volume de vendas no varejo para o Natal.).

- Gestão de riscos financeiros:

- Avalie riscos externos (variação cambial, inflação, mudanças tributárias) e internos (ineficiência operacional, inadimplência de clientes);

- Exemplo: empresas exportadoras precisam adotar estratégias de hedge para proteger receitas em moeda estrangeira.

- Avalie riscos externos (variação cambial, inflação, mudanças tributárias) e internos (ineficiência operacional, inadimplência de clientes);

- Indicadores financeiros básicos:

|

Indicador |

Resultado ideal |

|

Liquidez Corrente |

Acima de 1 |

|

Margem Líquida |

Entre 10% e 15% |

|

EBITDA / Receita Líquida (%) |

Entre 15% e 30% |

3. Crie um orçamento realista

O orçamento é o mapa que guia a empresa em direção aos objetivos definidos. Um bem elaborado considera tanto a realidade atual do negócio quanto os cenários projetados para o futuro.

Como elaborar um orçamento detalhado

- Receitas previstas:

- Considere a receita média dos últimos anos e inclua fatores externos, como inflação e crescimento econômico.

- Uma empresa varejista, por exemplo, pode projetar um aumento de 5% nas vendas devido à expansão do e-commerce.

- Considere a receita média dos últimos anos e inclua fatores externos, como inflação e crescimento econômico.

- Despesas fixas e variáveis:

- Liste despesas fixas, como aluguel e salários, e despesas variáveis, como insumos e custos de produção.

- Use planilhas customizadas no Excel ou Google Sheets, ou opte por softwares como a Gestão de Despesas da Flash.

- Liste despesas fixas, como aluguel e salários, e despesas variáveis, como insumos e custos de produção.

Para entradas e saídas de recursos mais controladas, conheça nossa plataforma e otimize a gestão financeira da sua empresa em poucos cliques.

- Simulação de cenários:

- Planeje cenários otimistas, realistas e pessimistas.

-

- No cenário pessimista, considere um aumento nos custos de matéria-prima devido à alta do dólar e avalie como isso impactará a margem de lucro.

Exemplo de tabela de orçamento por categoria

|

Categoria |

Previsto (R$) |

Realizado (R$) |

Desvio (%) |

|

Receita Bruta |

1.000.000 |

950.000 |

-5% |

|

Custos Operacionais |

400.000 |

410.000 |

+2,5% |

|

Investimentos |

200.000 |

180.000 |

-10% |

- Dica adicional: atualize o orçamento trimestralmente para refletir mudanças no mercado ou nos objetivos.

4. Monitore seu desempenho financeiro

A etapa de monitoramento é onde o planejamento se transforma em resultados. Acompanhar métricas e relatórios financeiros permite identificar se os objetivos estão sendo alcançados e corrigir desvios antes que eles se tornem problemas maiores.

• Fundamental: o que é breakeven.

Principais indicadores para monitorar

- Retorno sobre investimento (ROI):

- Mede o quanto a empresa está ganhando em relação ao que investiu.

- Fórmula: ROI = Lucro Líquido / Custo do Investimento x 100

- EBITDA:

- Essencial para entender a capacidade de gerar lucro operacional.

- Fórmula: EBITDA = Receita Operacional − Custos Operacionais

- Índice de endividamento:

- Indica quanto da estrutura de capital é financiada por terceiros.

- Fórmula: Índice de Endividamento = (Passivo Total / Ativo Total) × 100

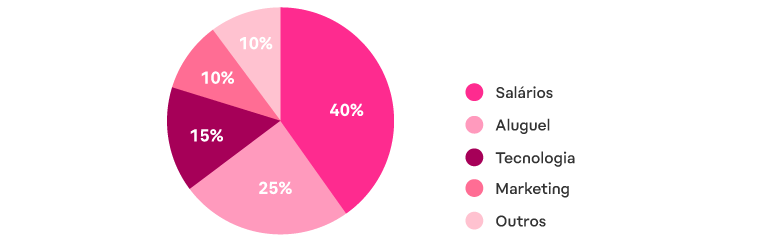

Exemplo visual

5. Seja flexível e adapte-se às mudanças

Nenhum planejamento financeiro é imutável. O mercado muda constantemente, e a capacidade de adaptação é o que diferencia empresas resilientes das vulneráveis.

Estratégias para adaptação

- Criação de reservas financeiras: tenha uma reserva equivalente a pelo menos três meses de custos fixos para lidar com imprevistos.

- Acompanhamento de tendências econômicas: esteja atento a variações de juros, inflação e mudanças fiscais.

- Revisão periódica do planejamento: reavalie o orçamento e as metas a cada trimestre, ajustando o que for necessário.

Exemplo prático de adaptação

Durante a pandemia, muitos negócios reestruturaram seus custos fixos, renegociaram contratos e aceleraram a digitalização para se manterem competitivos.

Com esse detalhamento, gestores financeiros podem não apenas planejar, mas também executar e monitorar estratégias financeiras de alto impacto.

Ferramentas para planejar as finanças corporativas da sua empresa

Organizar dados, gerar relatórios e tomar decisões mais assertivas são ações que dependem das ferramentas certas. Confira, a seguir, algumas opções disponíveis no mercado e como utilizá-las.

Planilhas eletrônicas (Excel e/ou Google Sheets)

Essas ferramentas são populares pela flexibilidade e acessibilidade que oferecem. Com elas, é possível criar tabelas personalizadas, gráficos e realizar cálculos automatizados.

Como usar:

- Monte um Dashboard de Indicadores Financeiros para acompanhar métricas importantes, como o fluxo de caixa e o retorno sobre investimento (ROI).

- Utilize fórmulas simples, como SOMA(), MÉDIA(), ou PROCV(), para organizar dados financeiros.

- Automatize o cálculo de metas ou cenários financeiros usando tabelas dinâmicas.

- Dica: baixe a nossa planilha abaixo 100% gratuita e editável para simplificar ainda mais suas análises e resultados financeiros.

Softwares de gestão financeira

Esses sistemas integram diversas funções financeiras em uma única plataforma, otimizando o dia a dia do setor financeiro.

Como usar:

- Gerencie decisões de investimento, controle de despesas e análise de desempenho.

- Configure alertas automáticos para vencimentos, garantindo um melhor planejamento financeiro.

- Gere relatórios financeiros completos, como balanços patrimoniais e projeções de fluxo de caixa, com apenas alguns cliques.

Ferramentas de Business Intelligence (BI)

Essas plataformas transformam grandes volumes de dados em insights visuais. Com elas, é possível identificar tendências e embasar decisões financeiras com maior segurança.

Como usar:

- Importe dados financeiros para criar análises preditivas de receitas e despesas futuras.

- Construa painéis interativos para monitorar o valor da empresa e outras métricas importantes.

- Acompanhe os impactos das decisões de financiamento e veja como elas afetam o desempenho geral.

- Dica: Power BI e Tableau são líderes no mercado, com interfaces intuitivas e recursos avançados.

Softwares de fluxo de caixa

Essas ferramentas ajudam a rastrear todas as entradas e saídas financeiras, garantindo maior controle sobre a liquidez.

Importante: Saiba o que é e como calcular Liquidez Seca.

Como usar:

- Categorize despesas e receitas para entender os padrões de fluxo financeiro.

- Projete cenários de curto e longo prazo, simulando ajustes na estrutura de capital.

- Configure relatórios automáticos para acompanhar as finanças corporativas em tempo real.

Ferramentas de orçamento (integradas ou personalizadas)

Gerenciar um orçamento robusto é essencial para a sustentabilidade financeira. Esses recursos podem ser integrados a sistemas ou criados sob medida para o seu negócio.

Como usar:

- Desenvolva orçamentos baseados em objetivos claros e mensuráveis.

- Realize comparativos entre orçado e realizado, ajustando gastos conforme necessário.

- Integre os dados do orçamento aos relatórios gerais para alinhar o planejamento estratégico com as operações financeiras.

- Dica: utilize integrações entre softwares como ERP e BI para obter uma visão completa das finanças.

Escolher as ferramentas e estratégias ideais pode transformar a maneira como sua gestão financeira é conduzida. Avalie as necessidades do seu negócio e implemente as opções que melhor atendam aos objetivos definidos.

Jornalista formada pela Faculdade Cásper Líbero, com passagens pelo UOL, C6 Bank e R7. Na Flash, falo sobre recursos humanos, financeiro e carreira.